7月10日,2023招商基金举办线上年中投资策略会,招商基金首席研究官朱红裕、首席配置官于立勇、研究部首席经济学家李湛等权益、配置、宏观大咖分别发表了自己的观点,探讨未来投资的机遇和挑战,洞见未来,聚势前行。

复苏、波动与嬗变:2023年宏观经济与A股中期投资策略

李湛--招商集锦首席经济学家

基本面

从GDP增长来看,全年实现5%目标概率较大。一季度经济实现良好开局,但经济修复斜率逐步回落,二季度环比压力增大、但基数影响下同比仍为高点。上半年环比快速下滑有望在二季度末结束,三季度经济增长环比开始企稳、四季度有望小幅回升。实现5%以上增速目标的两大支撑:(1)全年社零增速消费有望回升至8.1%左右;(2)积压订单或已释放完毕,外需并未明显走弱依旧托底出口增速,出口全年零增长或小幅正增长。

风险偏好

从政策来看,政策的基本逻辑是休养生息和内生修复,政策“无刺激,有托底”,重点产业引领内生修复,同时底线思维清晰,即坚持地方政府债务强约束与“房住不炒”。从海外的情况来看,美国经济有望软着陆,预计美联储下半年再加息25BP。

盈利与估值

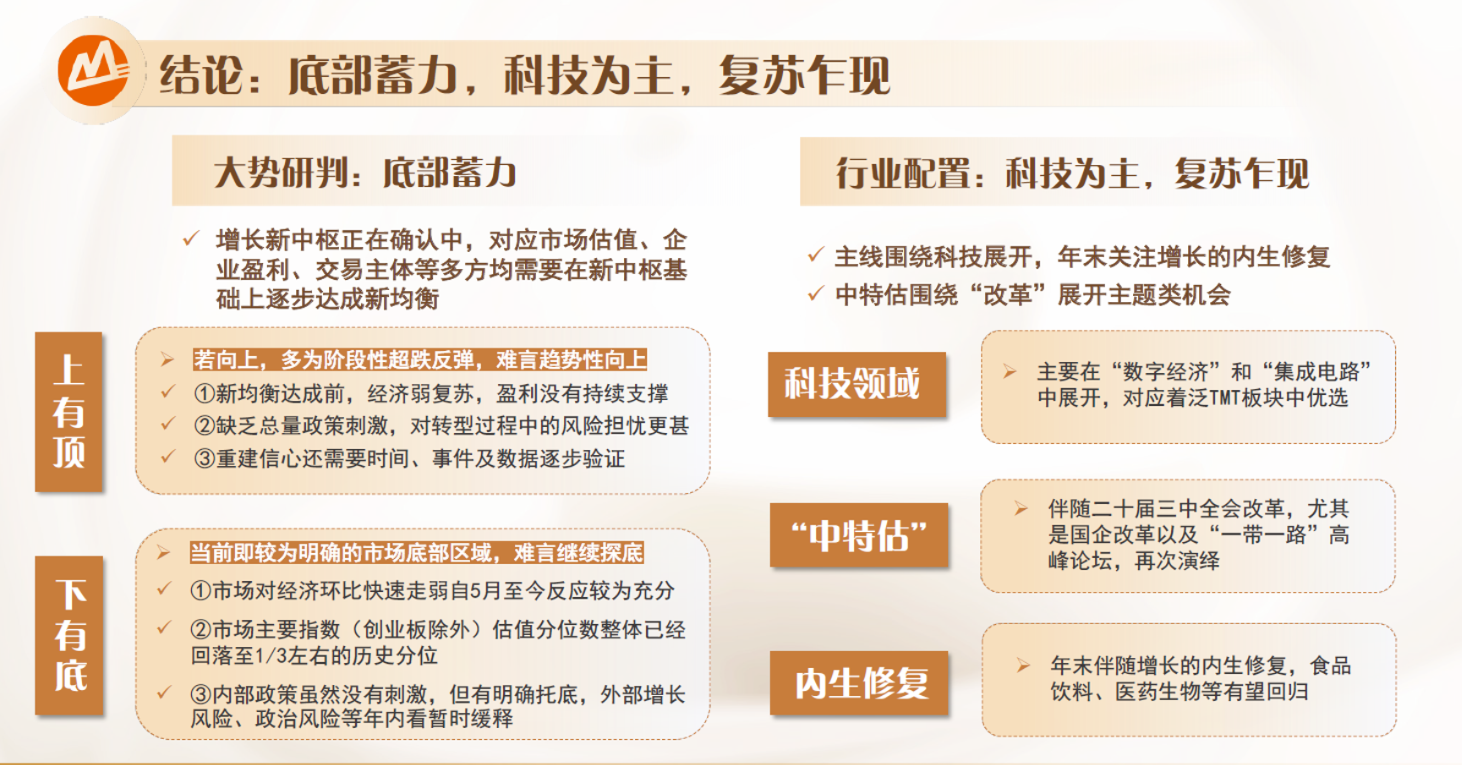

盈利方面,预计2023年下半年各上市板盈利增速将整体逐季小幅改善,下半年将好于上半年。其中,全部A股的盈利增速水平在下半年有望迎来整体小幅改善,创业板和科创板下半年季度内盈利增速也有望维持在较高增速水平。估值方面,主要指数估值分位已偏低,创业板及各风格分位接近数次底部水平。其中,泛TMT和中特估板块估值显著修复,目前高估值板块集中在TMT+可选消费方向上,而部分行业估值分位已至历史底部。

资产配置

主线一:泛TMT方向。配置逻辑主要是下半年经济整体偏弱,海内外流动性易松难紧;AI、数字经济、数字中国等催化剂不断;风格业绩相对优势不突出,主题性机会更易演绎。建议关注通信、电子,计算机、传媒仍有阶段性机会,但需估值有所消化后。

主线二:“中特估”方向。随着国企改革持续推进,能源保供、粮食安全及科技创新支撑强劲,“一带一路”高峰论坛催化等,能源保供与粮食安全、科技创新两链条将成为重要主题投资机会,此外“一带一路”峰会也将提供催化剂,建议关注建筑央国企。

主线三:复苏链条。下半年经济波动幅度减小,经济有望在四季度企稳,过度悲观的消费预期存在预期差,建议重点关注景气和基本面稳定,但此前由于过度悲观预期超跌的食品饮料以及估值安全垫较厚的医药生物。

主线四:金融。四季度经济环比动能有望改善叠加流动性宽松组合利好金融,其中金融风格板块均可关注,重点关注银行和保险,证券的弹性取决于市场对春季躁动行情的预期,房地产取决于年底景气是否迎来显著改善。

在底部积蓄向上的力量:2023年中期资产配置策略

于立勇--招商基金首席配置官

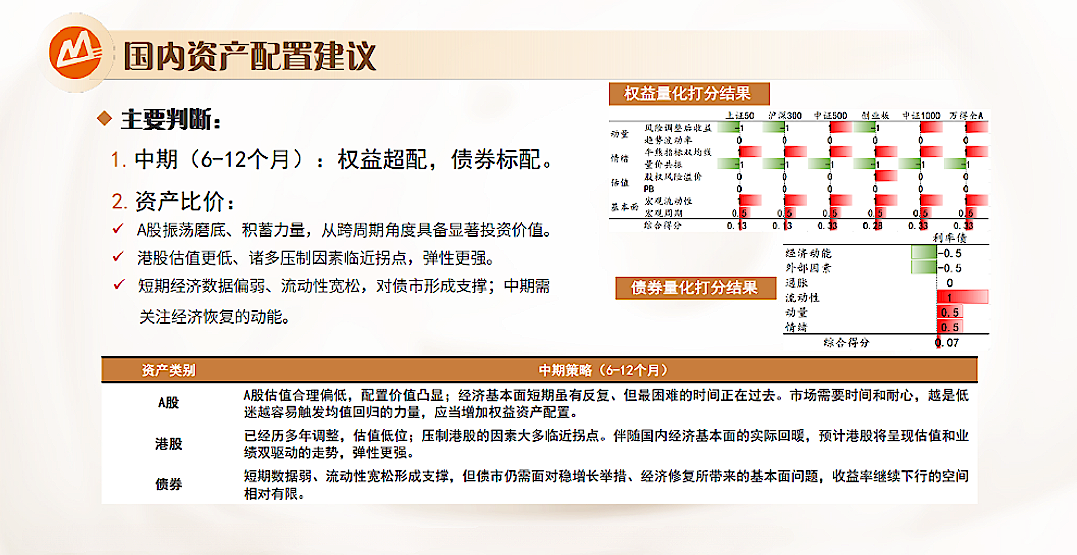

当前我们认为 A股市场处在震荡磨底的阶段,估值合理偏低,从跨周期的角度A股市场具备显著的投资价值。港股市场上半年也是表现相对疲弱,股指处在历史相对低位,展望下半年诸多压制因素临近拐点,预计会有更强的弹性。总体来看,权益类资产目前或处在性价比较好的阶段,适合考虑增加权益配置。对债券市场来说,短期经济数据疲弱,流动性宽松,对债市形成支撑,中期需要关注经济恢复的动能,因此短期对债券维持标配的观点。

基金投资仍是较优选择

长期来看,基金投资仍是居民资产配置的较优选择。从经济周期位置来看,地产持续下滑空间有限,地产政策转为“以稳为主”,库存周期回落临近拐点,企业盈利有望改善;国内信贷持续发力,美联储加息临近尾声。横向比较,当前的波折是疫后经济复苏的正常现象。

在底部积蓄向上的力量

出行、服务的恢复情况较好,是目前复苏的结构性亮点;工业品价格止跌企稳,产能利用率显示积极信号;出口上半年整体超预期,区域和产品结构的变化不容忽视,尤其是中国汽车出口量已在今年超越日本,高端制造也在今年不断创造里程碑式的突破,科技自立自强,国产替代持续深化,数字经济快速推进,新能源企业布局出海,积极抢滩海外市场。看到相关企业在积极推进相关产业的发展,我们对今后三五年相关行业进一步的发展空间有更强的信心。

2023年中期资产配置建议

A股:当前估值偏低,性价比较优。主要宽基指数估值低于历史中位数,权益资产处于可为区间;ERP数值处于历史有吸引力区间,股票相较于债券或更具备中长期配置价值。从配置策略来看,市场需要时间和耐心,越是低迷越容易触发均值回归的力量,考虑增加权益资产配置;配置上或可以先把握结构性机会(科技成长),后把握顺周期的修复机会。

港股:恒生指数的PE(TTM)处于历史均值负一倍标准差附近,估值低;AH溢价也持续处于较高水平。港股已经历数年连续下跌,投资中应以更加积极的心态面对。下半年伴随中国经济逐步修复、中美关系阶段性缓和、美联储紧缩压制消退,预计港股可能会展现更强的弹性。

债券:当前来看,债券无论绝对水平还是信用利差,均位于历史相对低位,性价比不高。展望下半年,货币政策仍处宽松周期,有助于资金利率中枢持续下移;尽管政策托底,但经济复苏斜率偏缓,内生增长动能较为不足,信心恢复需要时间。综合考虑,债市收益和风险均较为有限,或趋向2.6%-2.7%区间震荡,建议标配。

2023年下半年股票市场投资展望

朱红裕--招商集锦首席研究官

当下市场对于中国的经济,特别是对于房地产、出口、消费的悲观预期,股票市场出现了比较高的赔率,近期股债的性价比或又到了一个较高的状态,可以认为在未来比较长的一段时间里,股票市场是具备比较好的吸引力的。

未来,首先要关注的是过去一年多时间里导致市场波动的内生因素——中国经济本身的库存周期,目前已经进入到库存周期较末尾的位置,也就是说下游的需求逐渐的企稳复苏。

除周期变化因素之外,更加重要的是一些长周期可持续的结构性变化,其中有一些变化可能是被市场所忽略的,比如说家庭结构的变化。另外更需要关注的是持续的产业升级,在汽车、通信、工业及消费电子等领域,中国本土产业集群配套的优势明显。

同时保持对大的技术革命的关注。密切关注新兴产业下游应用场景的拓展,以及效率改进的速度。紧密跟踪是否到了一个技术革命的奇点,找到这些行业里面竞争格局比较清晰的公司进行重点布局。

(来源:招商基金)