多只日经ETF溢价持续高企后,又一款高溢价ETF横空出世,这次是美股50ETF。据Choice数据估算,截至1月24日发稿,美股50ETF的场内溢价率已超32%。

业内分析人士表示,ETF基金的高溢价不仅是资金的炒作,更代表了套利的机会。此前,多只日经ETF也频频出现高溢价的情况,投资者套利情绪浓厚。

投资套利价值几何?

相关ETF套利与投资的价值几何?这里有三个问题需要了解:

问题1:ETF套利一般是怎么进行的?

投资者要在ETF场内(二级市场)、场外(一级市场)两个市场进行套利,简单来说就是低买高卖。

ETF二级市场的交易价格,是像股票价格一样,在买卖竞价中会受到供求关系的影响。

ETF一级市场的交易参考净值,是通过IOPV(基金份额参考净值)来展示。

当ETF二级市场交易价格高于IOPV时,说明出现“溢价”,通俗点讲,就是二级市场相比一级市场卖得更贵一些。反之,如果ETF的二级市场交易价格低于IOPV,说明二级市场出现“折价”,也就是二级市场卖得更便宜一些。

那么,当出现折溢价时,理论上就出现了套利空间,那么这个“利”是怎么套出来的呢?

对于溢价套利(二级交易价格>IOPV),可以通过在一级“低买”、二级“高卖”的方式来操作。首先,投资者需要按照ETF申购赎回清单在二级市场买入一篮子股票;之后,将一篮子股票在一级市场申购成ETF份额,在二级市场卖出ETF获利。

对于折价套利(二级交易价格< IOPV),可以通过在二级“低买”、一级“高卖”的方式来操作。首先,投资者需要在二级市场买入ETF;接着,在一级市场将ETF赎回成一篮子股票,之后在二级市场卖出一篮子股票获利。

不过,参与ETF套利对资金门槛的要求较高,业务规则也相对复杂,对普通投资者而言有一定难度。另外,随着经验丰富的参与者越来越多,技术手段越来越先进,套利成功的难度也越来越大。

问题2:为何部分海外跨境ETF会产生场内高溢价?

汇丰晋信基金FOF投资部总监何喆认为,目前境内投资美国、印度、越南市场的相关产品较少,且此类产品之前在场内份额的交易量不大。短期大量资金集中涌入少数产品,是导致部分产品溢价大幅提升的重要因素。他同时认为,由于境内外市场交易时间不同步等因素,海外跨境ETF的场内、场外市场联动性有限,这使得ETF基金传统的套利机制较难在这类产品中应用,并使得其折溢价会比较高。

格上理财研究员毕梦姌也表示,由于目前一些海外跨境ETF的需求大于供给,二级市场的交易价格高于基金本身的净值,从而产生溢价。不过,供求关系对于溢价的影响常出现于短期内,长期来看还是取决于ETF背后的资产价格走势。

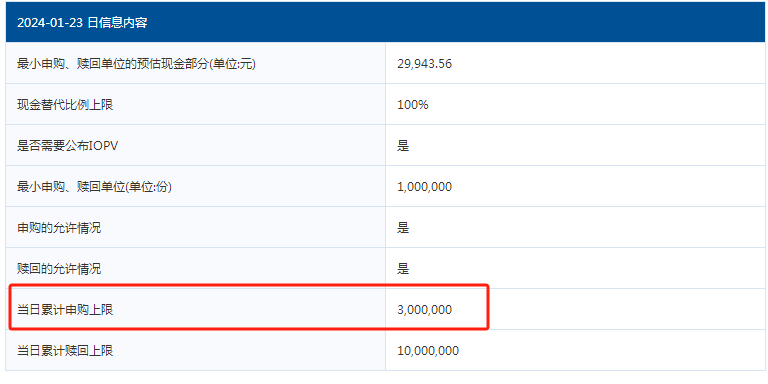

以易方达MSCI美国50ETF(QDII)为例,1月23日,其场外申购的上限为300万份,相对于该基金当日的场内成交量而言较小。不过,该基金1月24日的场外申购上限已提升至800万份。

对此,有类似情况的基金公司人士表示,公司QDII额度目前是固定的,但为了控制溢价幅度的继续扩大,公司已将能分配的QDII额度都尽量分给了相关产品。

问题3:风险点在哪里?

购买场外份额因存在每日申购上限,因此“抢筹”较难,套利能否实现还需“拼手速”。况且,部分基金甚至还是规模较小的产品,存在一定的清盘风险。

比如1月11日易方达基金公告称,截至2024年1月9日,易方达MSCI美国50ETF(QDII)已连续30个工作日基金资产净值低于5000万元。若截至2024年2月6日,该基金的基金资产净值连续50个工作日低于5000万元,则触发《基金合同》规定的终止情形,《基金合同》应当终止,其基金管理人将根据相关法律法规、《基金合同》等规定对基金进行清算。

除此之外,也有很多投资者可能不为“套利”,只为参与二级市场的炒作。这就意味着,投资者是以高于价值(场外基金净值)的价格买入了场内基金,承担了场内溢价的风险。

何喆提示,从基金投资的角度来看,海外市场基金是投资者分散单一市场风险、优化自身资产配置的一个有效工具。但在溢价较高的情况下,投资者也要注意背后的风险。一方面溢价较高意味着投资者买入时就有一个“负安全垫”,无形中放大了自身的投资风险;另一方面如果未来海外市场表现疲软,净值回落叠加溢价收窄(甚至折价)也会放大投资者的亏损。(注:示例仅作说明,不构成任何投资建议。)