日前,国海证券发布研究报告,对华宝基金林昊进行了分析研究。以林昊的代表作“华宝新价值”为例,详细梳理了林昊如何运用股指期货策略、对股票及债券的定位如何、在收益增强上采用了哪些手段等。

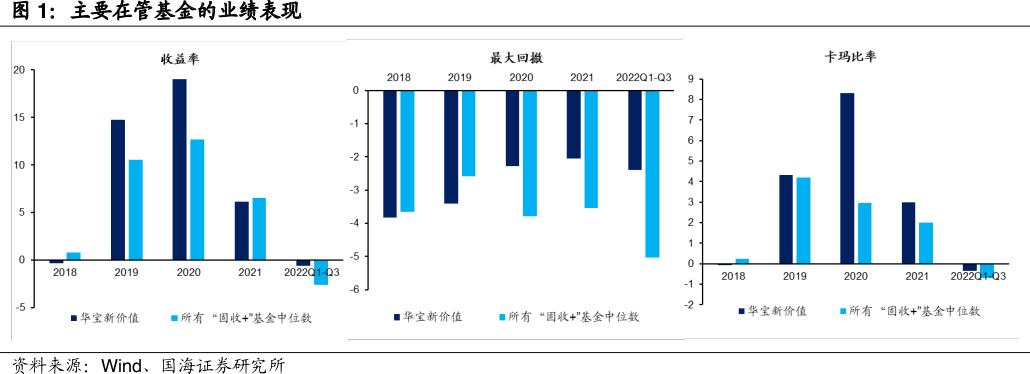

据悉,林昊是一位注重运用股指期货的基金经理。他通过配置与底仓高度相关的股指期货以控制回撤,并通过股票上的打新及布局右侧机会以博取收益,过去三年以来,他的在管“固收+”产品整体呈现出了较好的风险收益表现,卡玛比率明显优于行业平均水平。

风险收益表现

林昊,2006年加入华宝基金,2017年起担任“华宝新机遇A”、“华宝新活力”、“华宝新价值”的基金经理。目前在管“固收+”基金5只,包括3只灵活配置型基金和2只偏债混合型基金,合计规模29.4亿元(截至2022年9月30日)。

从他主要在管产品的业绩表现看,自2019年起,产品整体呈现了低回撤、高卡玛比率的特征,具有较强的抗跌能力和一定的博取收益的能力。

期货对冲

低回撤的核心依据所配置个股的范围及股票仓位,动态调整所配置的空头期货种类和期货仓位,充分利用期货与股票之间的对冲关系控制产品回撤。此外,华夏基金宋洋也长期配置空头股指期货以对冲市场的系统性风险,同样较好的控制了基金的风险,侧面反映出股指期货策略的有效性和灵活性。

债券投资

补充流动性券种配置上,通过持有较高比例的政策性金融债,以保持组合的流动性,在信用债上仅配置了中期票据及其他金融债,信用风险暴露程度较低。此外,该基金的杠杆率也始终维持在较低水平。

股票投资

增厚收益一方面,凭借较强的打新能力持续在一级市场获取收益。另一方面,在价值为主的股票底仓上,配置有右侧机会的行业博取阶段性收益,同时,也会优选盈利能力较强的个股,追求高性价比的个股超额收益。

总结而言,自2019年下半年起,林昊在管理“华宝新价值”的过程中,通过配置与底仓高度相关的空头股指期货,将产品的季度最大回撤始终控制在3%以内。此外,该基金也通过在股票一级市场和二级市场上的配置增强收益,从而使产品的卡玛比率也始终高于行业平均。

国海证券表示,这样使用期货对冲的回撤控制策略,在其他产品中也有较好的表现。例如,华夏基金的宋洋,自2019年起长期配置上证50空头股指期货,虽然与底仓关联度不高,主要以对冲市场的系统性风险为目的,但最终也将产品的回撤控制在了较低水平。这也侧面反映出,期货对冲策略在回撤控制方面具有较好的灵活性和有效性,在未来股债市场不确定性仍将持续的背景下,将成为控制回撤的重要手段之一。

【基金公司简介】

华宝基金管理有限公司于2003年2月12日获准开业,是国内首批中外合资基金管理公司,也是国内首家由信托公司和外方资产管理公司发起设立的中外合资基金管理公司。目前,华宝基金管理有限公司股东为华宝信托有限责任公司(持股51%)、美国华平投资集团(持股29%)和江苏省铁路集团有限公司(持股20%)。