在面对不甚平静的市场时,如何保持内心的一份平静与坚定?如何做到长期投资的理性和坚守?长江资管就如何在投资中坚持大概率正确的事,进行深入解读。

今年前5个月,A股受俄乌冲突、美联储加息及国内疫情反复等海内外多方面不确定因素影响,出现了较大回撤。但4月底至今的这波反弹也令人惊叹:不仅速度快而且持续性也不断刷新许多人的预期。很多小伙伴纷纷表示:这波踏空了,心情很难过。其实,大可不必。

01投资者心目中的完美投资大概率并不存在

一些“初段”投资者往往有一个执念:我买的基金既要能在顶部完美地全部逃顶,又要在底部精准抄底,仓位控制要精准到极致,择时能力必须行业顶尖。

但这样的产品或者说产品背后的顶尖投资高手在现实中并不存在。约翰·伯格说:“在我从事金融业这30年中,从未遇过常胜将军。实际上,我的个人感觉是,竭尽全力地去把握市场时机不仅不会使你的投资账户增值,相反还会带来负面影响。”正所谓:躲过下跌的,大概率也会错过上涨。

02从夏普比率看大概率正确的投资策略

在基金绩效评价标准指标中,有一个常用的指标叫“夏普比率”。

夏普比率计算公式为[E(Rp)-Rf]/σp。其中,E(Rp)为投资组合预期年化报酬率,Rf为年化无风险利率;σp为投资组合年化报酬率的标准差,分子可理解为超额收益,分母可以理解为风险。

该公式常常被用来衡量投资某个基金的性价比,可以理解为“承担一单位风险所能获得的超额收益”。因此,理性的投资者选择投资标的与投资组合的主要目的为在固定所能承受的风险下,追求最大的报酬;或在固定的预期报酬下,追求最低的风险。

市场中的投资者越聪明、被动指数产品越普及、信息传递越迅速,市场的超额收益越难获取,即分子长期来看将趋近于某个市场平均水平。

在寻找超额回报越来越困难的今天,投资的头等大事变为了控制风险,即先通过优先控风险(产品波动),再努力争取超额收益,即“先降低分母、再提高分子,进而提升比率的整体水平”。

03“梭哈”一时爽,“回本”路漫长

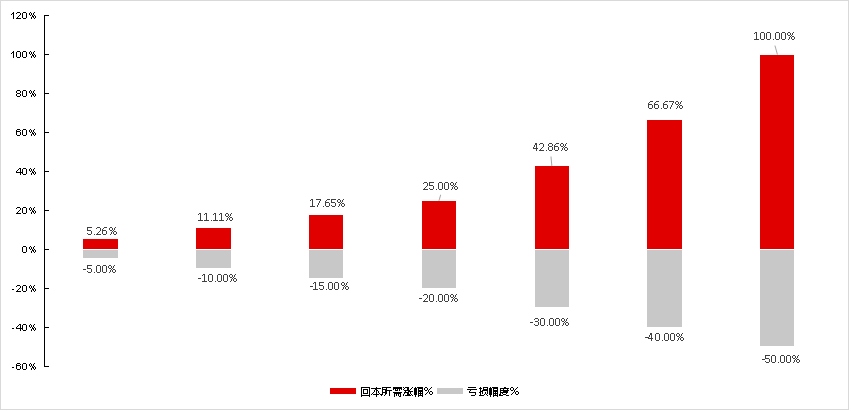

我们都知道钱亏出去了要涨更多才能回本,背后的原因就是本金变少了。假定初始投入资金为100元,若经历了亏损20%,则变成了80元。此时若想重新赚回20元恢复至初始本金,则需要现有资产能够产生25%的回报。

亏损-回本所需跌幅、涨幅对比图

数据来源:长江资管FOF投资部整理

正如股神巴菲特所说:“投资的第一条准则就是保证本金安全永远不要亏损;第二条,请参考第一条。”

04博取收益从来不是一蹴而就的事

美国黑石集团创始人苏世民在《我的经验与教训》中说:“所有的投资者都会告诉你市场具有周期性。然而,很多人的实际行动却与这一认识相悖。要确定触底的具体时间并非易事。经济真正从衰退中走出来通常需要一到两年的时间。即使市场开始出现转机,资产价值仍需要一段时间才能恢复。这意味着如果在市场触底前后进行投资,那么投资者可能在一段时间内无法获得投资回报。”

短期市场已经涨上去了,即使本轮踏空了,也不要着急,而是应该更为理性对待,毕竟基金投资还是应该基于“合适”而不是“盲从”,还是应当:

(1)理性客观地认识自己的风险偏好,选择适合的基金产品;

(2)充分认识基金在控制风险方面的优势和价值,给收益一些耐心;

(3)通过长期投资平滑短期市场的波动,以期最终获得“回撤可控的最大超额收益”。

投资基金很简单,用对的方法,投资对的人,剩下的交给时间,以及我们的陪伴。