今年以来,受市场持续调整影响,私募基金整体业绩表现不佳,1月股票策略业绩垫底,正收益占比不到两成。不过,多数私募对后市并不悲观,仓位也相对积极,因此在2月以来的权益市场反弹行情中业绩有所修复。

在多位业内人士看来,权益市场的底部或已确立,权益类资产配置性价比凸显,消费、科技以及红利板块的投资机会值得关注。

私募基金1月平均亏损8.44%

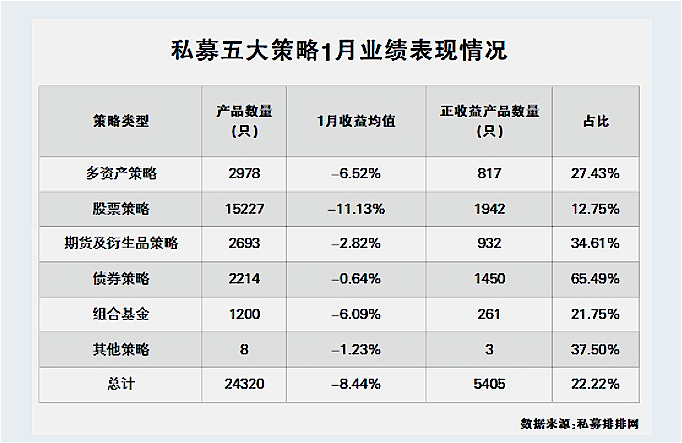

私募排排网最新统计数据显示,有业绩记录的24320只私募基金1月平均亏损8.44%,其中有5405只私募基金实现正收益,占比22.22%。

分策略来看,私募五大策略的1月平均收益均为负值。表现相对最好的是债券策略,1月有业绩记录的2693只债券策略私募基金收益均值为-0.64%,正收益占比为65.49%。股票策略私募基金业绩垫底,1月平均亏损11.13%,只有1942只基金实现正收益,占比仅为12.75%。

多家知名百亿级私募旗下产品明显回撤。有业内人士透露,截至1月底,部分百亿级私募旗下产品净值跌至0.7元以下,稳博投资、启林投资等12家百亿级私募旗下产品1月平均回撤幅度超过10%。

配置窗口显现

面对市场调整,许多私募机构并不悲观,积极操作,因此在2月以来的A股反弹行情中业绩得到一定的修复。第三方平台数据显示,2月5日至2月21日,有业绩记录的2365只股票策略私募基金整体收益为7.90%,其中2096只私募基金实现正收益,占比88.63%。

在多家机构看来,经过前期的深度调整,当前权益类资产具有较高的性价比。

盘京投资表示,A股市场将企稳回升,少数具有持续成长性的优质公司有望持续反弹,主观多头股票策略迎来配置机会。

名禹资产也认为,1月信贷和社融数据出现了“超季节性”增长,春节长假期间国内消费数据也显著回暖。从政策面来看,稳增长政策有望持续发力,权益市场将延续反弹趋势。

后市看好两大方向

谈及具体投资机会,不少机构一致看好科技、高股息等板块。

望正资产称,目前汽车、电子、智能制造等行业景气度向上,智能驾驶、MR、机器人等产业更是处于爆发前夜。此外,经过较长时间调整,蓝筹股下行风险较小,经济稳步复苏会为其带来困境反转机遇。

盘京资产则认为,随着通用人工智能时代的来临,受益于AI技术发展的美股科技龙头仍有上涨空间。与此同时,具备稳定盈利、低估值和高分红等特点的高股息品种,如煤炭、石油、电力、运营商、金融等板块,制造业“出海”企业中具备全球竞争力的标的,均值得适当布局。

(上海证券报)