基金三季报披露完毕,从持仓来看,基金的整体仓位水平较二季度有所回落,据招商证券数据,包括开放式和封闭式在内的普通股票型基金和偏股混合型基金的股票总仓位达87.13%,较二季度回落1.66%。

1、板块配置:主板配比下降,科创占比上升

从板块配置来看,与二季度相比,科创板配置比例从5.10%升至7.22%,首次实现超配,超配比例0.15%;主板配置比例下降,自75.45%降至73.01%,低配7.10%;创业板配置比例上升,自19.29%微升至19.66% ,超配7.05%;北证配置比例微降,自0.15%降至0.11%,低配0.11%。

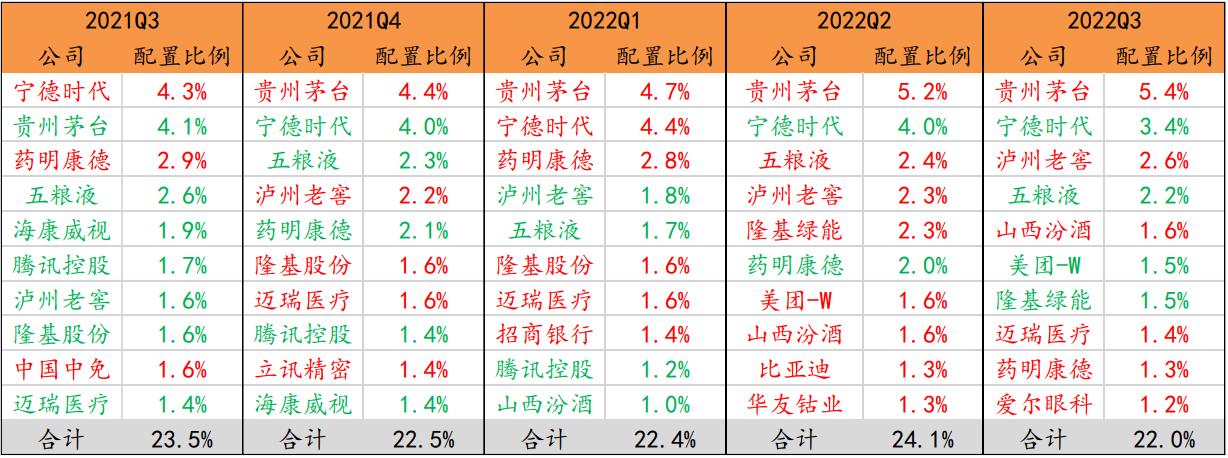

2、前十大个股:集中度再回落,港股占比下降

2022年三季度,主动权益类基金前十大重仓股为:贵州茅台、宁德时代、泸州老窖、五粮液、山西汾酒、美团-W、隆基绿能、迈瑞医疗、药明康德、爱尔眼科。相较于二季度,迈瑞医疗、爱尔眼科配置比例上升进入前十大重仓股,原有前十大中的贵州茅台、泸州老窖、山西汾酒、药明康德配置比例进一步上升,宁德时代、五粮液、美团-W、隆基绿能配置比例有所下降。

从持仓集中度看,前十大重仓股占比由2二季度的24.1%降至22.0%,集中度回落。

基金配置比例最高的前十大重仓股

数据来源:Wind,浙商证券研究所

注:隆基股份于2022年二季度更名为隆基绿能

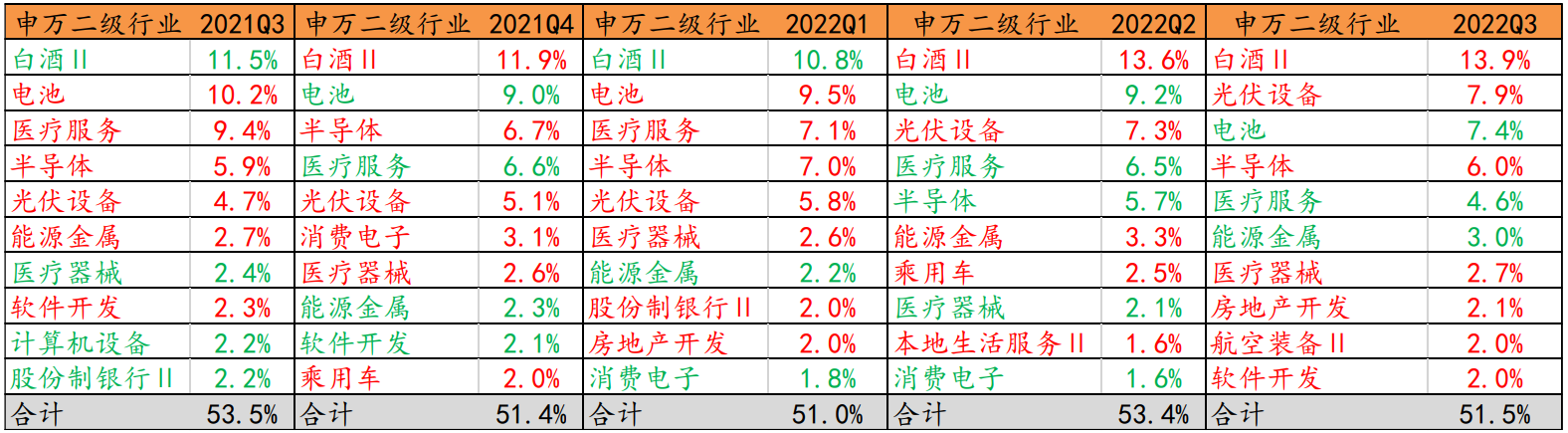

3、行业配置:加仓国防交运,减仓医药电新

就申万二级行业来看,三季度白酒II、光伏设备、半导体、医疗器械、房地产开发、航空设备II、软件开发的配置比例有所提升,而电池、医疗服务、能源金属配置比例降低。前十大行业配置比例合计51.5%,相较于二季度的53.4%,配置集中度有所回落。

基金配置比例最高的前十大行业

数据来源:Wind,浙商证券研究所

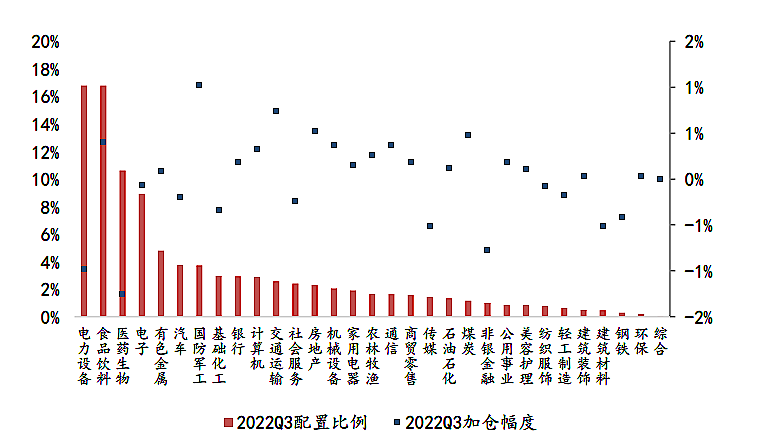

就申万一级行业来看,三季度国防、交通运输、房地产等板块加仓幅度最大,医药生物、电力设备、非银金融等板块则减仓幅度最大。但相比行业标配来看,三季度食品饮料和电力设备仍然是超配比例最高的行业,银行和非银金融低配最显著。

行业配置比例和加仓幅度

数据来源:Wind,浙商证券研究所