去年11月22日,大S官宣跟汪小菲离婚。昨天,她居然宣布再婚了!从离婚到再婚,拢共也就3个来月。

Excuse me?这“断舍离”能力实在是太牛了!看到这里,出现短期亏损的基民朋友们不由蠢蠢欲动,做基金是不是也该大刀阔斧,当断则断?

上证基金宝提醒诸位,淡定,淡定,千万莫要冲动!

女明星的试错成本不高,自己有钱、有房又有娃,这次失败还有下次;但是普通人可千万别因为看了这些就盲目去学,大家在考虑事情时还是要慎重!

道理是相通的,对于普通基民而言,频繁买卖,不但徒增申赎成本,还会错失获利良机!不信?请看历史数据!

历史证明:阶段性回调意味机会显现

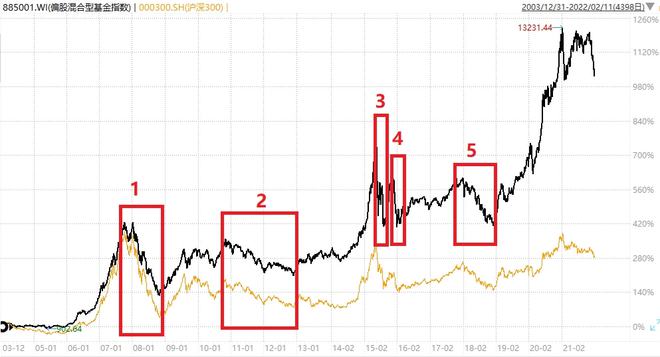

以偏股混合型基金指数为例,如下图所示,2004年至今,至少经历了5次肉眼可见的“吃面行情”,每轮回调的幅度均在20%以上,而最大回调幅度出现在2008年,跌幅甚至超过50%,直接“腰斩”。

偏股混合型基金指数历史走势

数据来源:Wind;统计区间:2003年12月31日至2022年2月11日,指数历史业绩不预示未来表现

回顾每次下跌,持续的时间有长有短,短则2.5个月、最长近1年。可见,市场有周期,下跌不是某个时段的“特产”,而是会反复出现的正常现象。

数据来源:Wind,指数历史业绩不预示未来表现

市场下挫,投资者的第一反应可能是“逃离”,但每一次探底之后,指数最终都涨回来了,而且比之前的高点更高。

可以说,指数的阶段回调,反而为长期投资者提供了再次上车或加仓的良机。如果我们上述每一个回调阶段的低点买入该指数,并持有至今,期间涨跌幅均超过100%。

数据来源:Wind;统计区间:截至2022年3月4日,指数历史业绩不预示未来表现

越是这种艰难时刻,反而越不该慌乱。当市场位于阶段性的低位,我们可能会认为市场风险很高,心理压力很大,但是真实风险往往较低。当市场出现了大量恐慌引发的割肉之后,对长期投资而言,反而是机会。

投资,往往拿得住,才能赚得到。有机构曾经统计过,如果偏股混合型基金指数超过15%的回调后买入并持有:

持有一年正收益概率就超过70%;

当持有3年时,正收益概率就接近90%,平均收益率也超过40%;

当持有5年时,正收益率概率就接近100%,持有平均收益也接近80%。

华夏基金表示,市场不会只涨不跌,也绝不可能只跌不涨。面对暴跌,不妨放下焦躁的心态,不妨忘掉净值、亏损、盈利等,不妨做好“养精蓄锐”的打算,低位慢慢收集高性价比的筹码,切莫冲动操作。

“固收+”产品:一把攻守兼备的利器

基民朋友要问了,在震荡市环境下,哪种产品可以持有呢?近期大热的“固收+”投资策略,旨在获得稳定的固定投资收益的同时,最多有20%资金可以通过配置权益资产来博取业绩弹性,算是一类攻守兼备的产品。

华夏基金认为,对于想要进行股债均衡配置,但又不想操太多心的投资者,也不妨在风险承受能力匹配的情况下,把投资交给专业的“固收+”基金经理,让他们根据对市场的主动预判和研究调整两类资产比例,达到把握趋势机会、降低组合波动的目的。

根据wind数据测算,全市场滚动持有一年获取正收益的概率为100%的“固收+”基金占比八成以上,通常来说持有期越长,“固收+”基金的持有胜率越大,持有体验越好。(数据截至2021-12-31)

“固收+”产品:行稳才能致远

Wind数据显示,截至3月4日,沪深300过去一年下跌超14%,而主打“固收+”策略的偏债混合型基金指数和二级债基指数均实现逆势上涨,涨幅分别为2.53%和4.65%。

从长期收益表现来看,偏债混合型基金指数和二级债基指数过去三年分别上涨25.17%、20.18%%,同样跑赢沪深300、上证指数同期18.51%、13.87%的涨幅表现。

“固收+”产品收益排名

数据:WIND 时间:2022-03-09 制图:上证基金宝

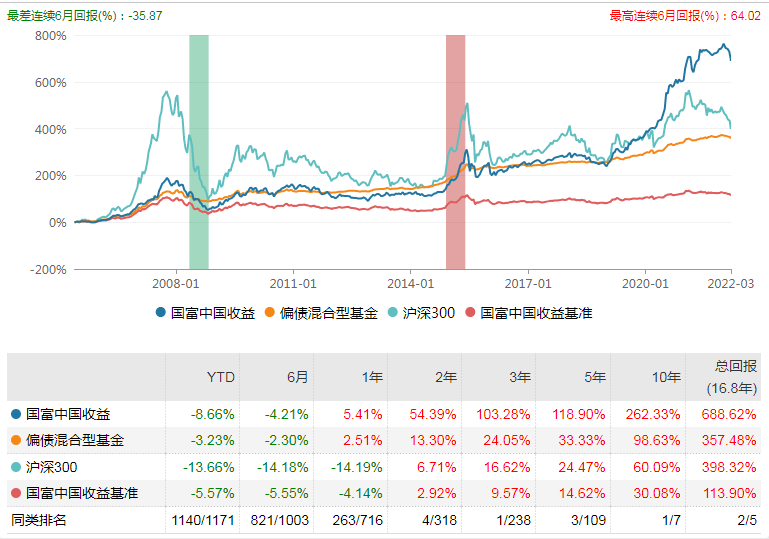

以排名第一的国富中国收益(450001.OF)为例,该基金成立于2005-06-01,基金规模20.52亿元,总回报为688.62%,近3年回报103.28%。

基金经理为徐荔蓉,中央财经大学经济学硕士,历任融通基金管理有限公司研究策划部副总监,通乾基金基金经理助理,通利债券基金基金经理。2008年2月加入国海富兰克林基金管理有限公司后,历任公司高级顾问、资产管理部总经理兼投资经理、研究分析部总经理、基金经理及投资总监。

数据:WIND 时间:2022-03-09 制图:上证基金宝