11月23日,国常会提到“适时适度运用降准等货币政策工具”,引发了市场对央行将很快降准的预期。

这无疑给近期对货币政策预期悲观、宽幅调整的债券市场注入了一剂强心针,市场利率今日随即下行,债市回暖。

那么降准到底如何影响我们手里的债基呢?此轮债市波动是否就此迎来了转机?基民又该如何应对?

降准有何用?何时落地?

降准,指的就是“降低存款准备金率”。根据我国法规要求,商业银行需要将吸收存款的一部分上交央行存放,用于保证客户提取存款和资金清算的需要。

央行要求的存款准备金占商业银行存款总额的比例就是存款准备金率。

很明显,存款准备金率降低了,银行需要交给央行的钱就变少了,留在金融机构手里的钱就变多了,加上货币存在派生效应,可以为市场“创造”额外的资金,增加货币的供给规模。

理论上来讲,在不考虑其他情况的条件下,市场上货币供应多了,那么市场利率通常是下降的。

那么这次降准落地的时间大概会是什么时候呢?华夏基金表示,从经验来看,预告后,后续央行降准的概率非常高,并且时间间隔不会太长。

降准对债基收益有何影响?

说了这么多,大家更关心的可能还是降准对我们手里的债基有何影响,这就要从债基的收益来源讲起。

以纯债债基为例,债基一共有三个可能的收入来源,分别是:

持有债券的利息收入、质押债券再投资的杠杆收入、买卖债券的价差收入。

我们重点说的就是买卖债券的价差收入。

债券发行之后就要到市场上交易。既然上市交易就有价格,债券的价格是随行就市,不断变化的,有时高于面值,有时低于面值。

债券的信用评级、到期收益率、市场上资金的风险偏好、宏观经济、货币环境等因素都会对债券价格产生影响。

在诸多影响因素中,最重要的是市场利率水平。

在大多数情况下,市场利率和债券价格呈反比关系。当利率上行时,债券价格下跌,会导致基金净值下跌;反之,当利率下行,债券价格就会上涨,基金净值也就跟着上涨。

前段时间为什么很多债基调整较大?就是因为本月以来市场利率出现了明显的上行。

以国内债券市场有风向标意义的十年国债收益率来看,从月初的2.66%冲高至2.83%;短端的调整更大,1年期中债国债到期收益率从月初的1.75%向上陡升突破2.2%。(来源:Wind)

那么市场利率水平为什么会上行?判断市场利率的走势有两个核心因素:一个是经济,一个是货币环境。

经济方面,随着优化防控工作的“二十条”和“金融16条”措施的发布,前期影响经济的两个主要因素均出现了政策端的向好变化,市场预期经济会出现大幅改善,企业可以接受更高利率水平的融资成本。

货币环境,主要观察央妈的态度。近期央行操作稳健,导致市场对降准降息的预期一度落空。随着银行同业存单和MLF大量到期,叠加“双十一”期间备付金冻结,资金利率边际上行,流动性短期承压。

两个核心因素的变化导致债券市场利率大幅上行,很多债基出现重大调整。

所以说,此次降准预告的到来,无疑给近期较为悲观的债券市场注入了信心,迎来了转机。统计显示,在大部分时间里央行公告降准后会伴随着利率水平的下行。

在“强预期、弱现实”的背景下,国常会再谈降准,预示着货币政策的宽松呵护不会缺席,打消了市场对货币政策可能边际收紧的担心。这种态度的明确对于债市的影响更为重要。

基民应该如何操作和应对?

上周,债市巨震,固收类产品遭遇无差别“攻击”,“债基、理财净值大跌”的新闻一度冲上热搜,很多朋友不知所措,甚至对后市失去信心。

刚刚分析了,近期债基调整幅度较大,主因本月以来市场利率出现了明显的上行,究其根本原因在于市场对经济的预期突然发生变化,从而产生对货币政策收紧的担忧。

但是此次国常会提及降准已经给出了一个无比明确的高层指引,况且经济上暂时也没有看到非常明确的强复苏信号,货币政策边际收紧的担忧被打消,当前市场利率并不具备大幅抬升的可能性。

因而当前在债市方向上我们仍可保持乐观,调整后的行情修复机会反而值得关注。

以散户投资者朋友相对持仓更多的短债基金为例,进行简单的数据回测,帮助大家坚定信心。

用过去10年的数据进行滚动测算,结论显示:坚持持有短债基金1年及以上即可实现100%的正收益占比,数据明显好于风险水平更高的权益型基金,同时取得与风险水平相匹配的平均收益率。

数据来源:Wind,统计区间2012.1.4-2022.9.30

而且,即使是在债市表现不佳的年份,短债基金指数自2010年以来也能年年保持正收益。

数据来源:Wind,2010.01.01-2021.12.31

也就是说,对于优质的短债基金而言,无惧短期波动。市场调整之后,高位积累的风险往往会得到有效释放,反而是更加合适的入场时机。

以过去两年万得短债基金指数为例,历次震荡后,往往会收获一波时间较长的反弹。

数据来源:Wind,统计区间为2020.07.15-2022.10.31

——最后再来附赠一个彩蛋

统计近三年短债基金表现,可以看到,在大多数情况下跨年持有可以取得一定的超额回报。

其中,在2020-2021年跨年区间年化收益率甚至达到2020年全年年化收益率的2~3倍,存在着明显的年末结构性行情。

数据来源:wind。统计2019.1.1至2022.11.18,跨年统计区间为当年12月15日至次年1月15日。历史业绩不代表未来表现,投资有风险,入市需谨慎。

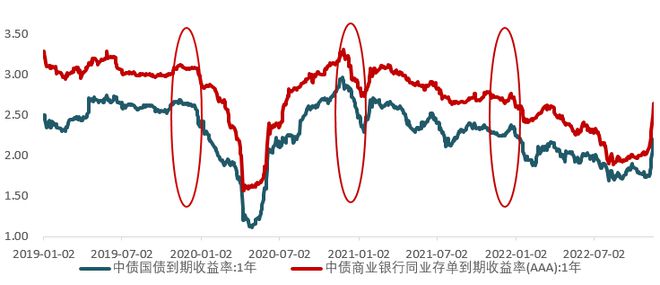

这背后的原因还是在于利率水平的变化。观察近三年不同市场环境下短债利率表现,无论是1年期中债国债到期收益率,还是1年期中债商业银行同业存单到期收益率,每逢年末均存在不同程度的利率下跌,具有比较鲜明的季节性特征。

(数据来源:wind )

综上所述,华夏基金认为,当前时点理应更有信心。在债市逻辑尚未出现反转的情况下,投资者朋友可以放宽心,以长期视角持有优质的债券基金,感受资产配置的魅力。