据券商研报显示,近十年A股市场风格经过2次轮动,2021年以来小盘风格重新表现出超额收益的趋势。

平安证券研究发现,2012年以来市场风格表现划分为3个阶段:2012年至2016年小盘风格表现占优;2017年后市场风格转向大盘风格;2021年以来小盘风格重新回归。

自2016年以来小盘风格估值震荡压缩,目前处于25%分位数以下的较低水平。从细分风格来看,2021年以来小盘价值风格表现优于小盘成长。研报显示,小盘成长风格呈现较强的制造业属性,小盘价值风格呈现较强的周期属性。2021年以来收益贡献来看,偏上中游周期类行业对小盘风格的收益贡献较高。

从产品布局和持仓偏好看,小盘风格拥挤度较低

主动权益基金方面,从业绩基准跟踪指数的风格分类来看,偏小盘风格基金数量稀少,且部分基金跟踪指数向中盘风格渗透。截至2022年7月15日,偏股混合型、普通股票型和灵活配置型基金中,仅有21只跟踪小盘风格指数,占比1.3%。小盘风格基金的业绩基准以跟踪中证1000指数为主。截至2022年7月15日,21只业绩基准跟踪小盘风格指数的主动权益基金中,业绩基准跟踪中证1000指数的基金有17只。

被动权益基金方面,偏小盘风格基金数量同样稀少,且以跟踪中证1000指数为主。截至2022年7月15日,被动指数型和增强指数型基金中,仅有20只跟踪小盘风格指数,占比7.4%。且从跟踪指数的分布来看,20只小盘风格基金中有17只跟踪中证1000指数。

目前,基金经理仍偏好大盘股,对中盘股和小盘股的配置拥挤度整体偏低。数据显示,2019年6月末以来,大盘股仓位占比超50%的基金数量显著多于中、小盘股仓位占比超50%的基金,于2020年末最高达到1030只。

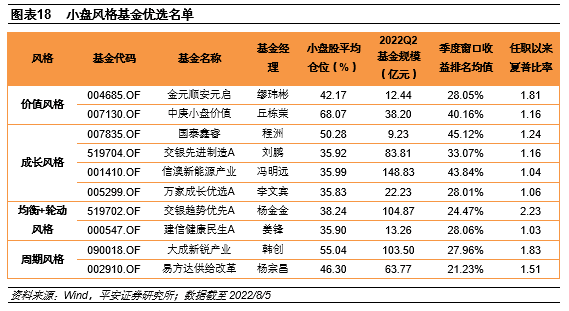

小盘风格基金的优选

对于如何选择小盘风格基金,平安证券从几个维度筛选出业绩持续性强、风险回报比高的产品,供投资者参考。

首先,从主动权益型基金中,筛选出最近两年持续重点配置小盘股的基金,筛选条件如下:

1)2020年以前成立的主动权益型基金,包括普通股票型、偏股混合型及最近4个季度平均股票仓位不低于60%的灵活配置型基金;

2)最近四个半年度中证1000和国证2000指数成分股仓位平均不低于1/3。

其次,进一步筛选出业绩持续性强、风险回报比高的产品,筛选条件如下:

1)2020年以来每季度窗口收益率排名的平均值在前50%;

2)基金经理任职以来年化夏普比率超过1。

对初筛后的基金,平安证券进一步从持仓风格、行业配置、超额收益归因分解等角度进行深入的定量分析,并结合基金经理投资策略框架的定性分析,优选出以下几只不同细分风格的小盘风格基金。