市场波动情况下,投资难免受到影响,但在专业机构眼中却是难得的布局时机。对于长期投资来说,若过分在意短期市场波动,缺乏足够的投资定力,很有可能就会因小小的颠簸而中途放弃投资,错失长期回报。正确的应对方法则是在波动中寻找机会,认识到“每一次下跌或是为了更好地起跳”。

通过历史指标不难发现,当前股债收益比处于历史高位,市场情绪已调整到了历史低位区间。

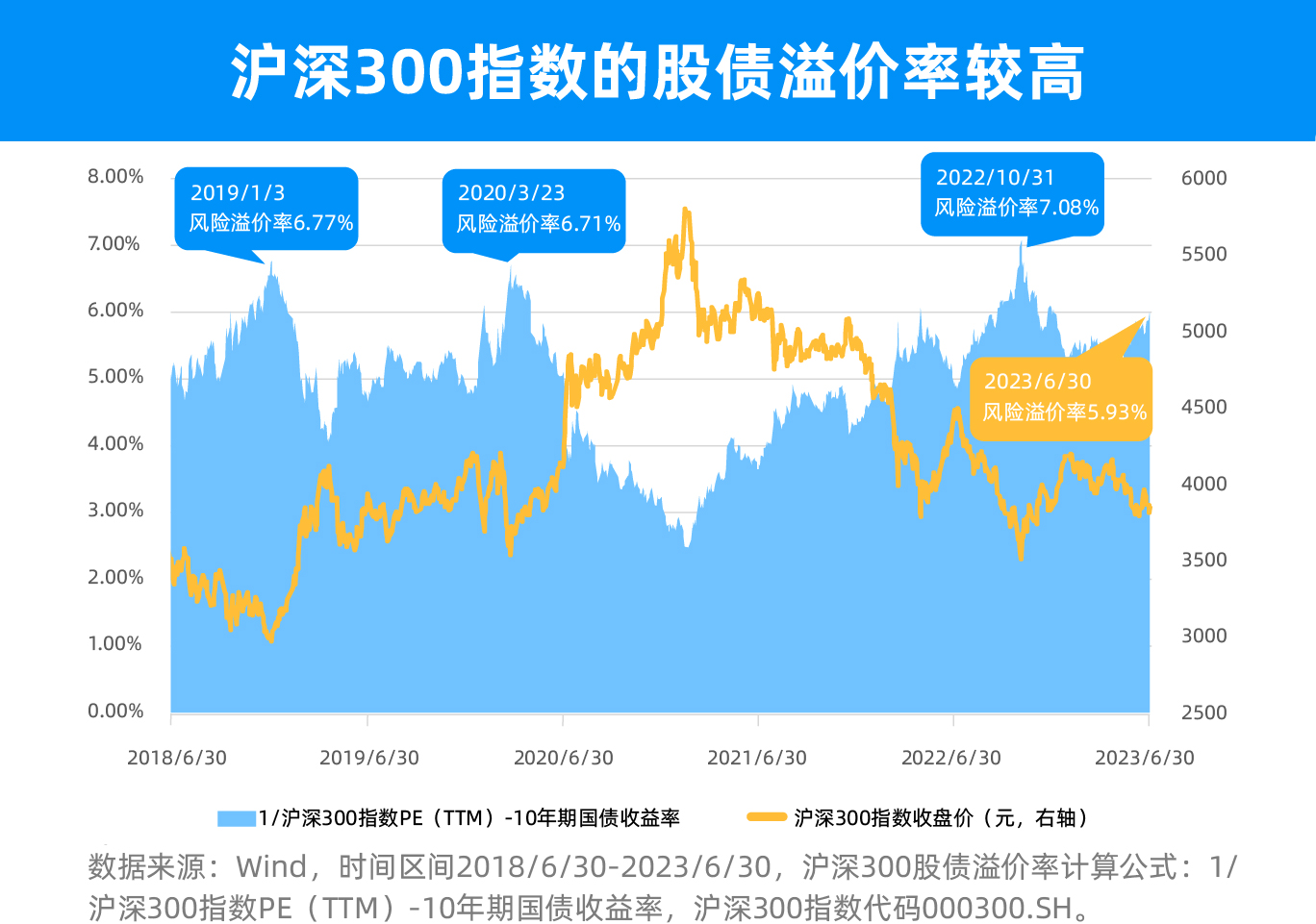

所谓风险溢价(1/A股PE-10年期国债收益率)指的是股票收益相对于无风险收益率存在的额外溢价。

沪深300指数是比较有代表性的股市指数,沪深300指数的股债溢价率代表投资股市的“预期收益率”高于投资债市“无风险利率”的部分,股债溢价率越大,说明股票相对债券的投资性价比越高,股市更具有投资价值。

通过观察可发现,沪深300指数的股债溢价率与沪深300指数收盘价走势相背离,因此能在一定程度上提示我们目前投资于股票市场具备一定的性价比。

截至2023年6月30日,A股风险溢价接近历史高位,该数据显示目前市场情绪已经调整到历史低位区间,当前A股风险溢价为5.93%。2019年1月3日、2020年3月23日、2022年10月31 日对应的高点分别是6.77%、6.71%、7.08%。

当市场震荡加剧时,大多数人就越趋向求稳投资,那么当下有何应对之策呢?

一方面我们需要利用资产之间负相关性进行多资产配置以分散单一市场风险。

世上没有任何一类资产可以成为“常胜将军”,各种宏观或微观因素都会对各类资产造成不同程度的影响。通过对不同大类资产的均衡配置和分散布局,争取对冲单一资产剧烈波动的效果,这就是资产配置的意义。

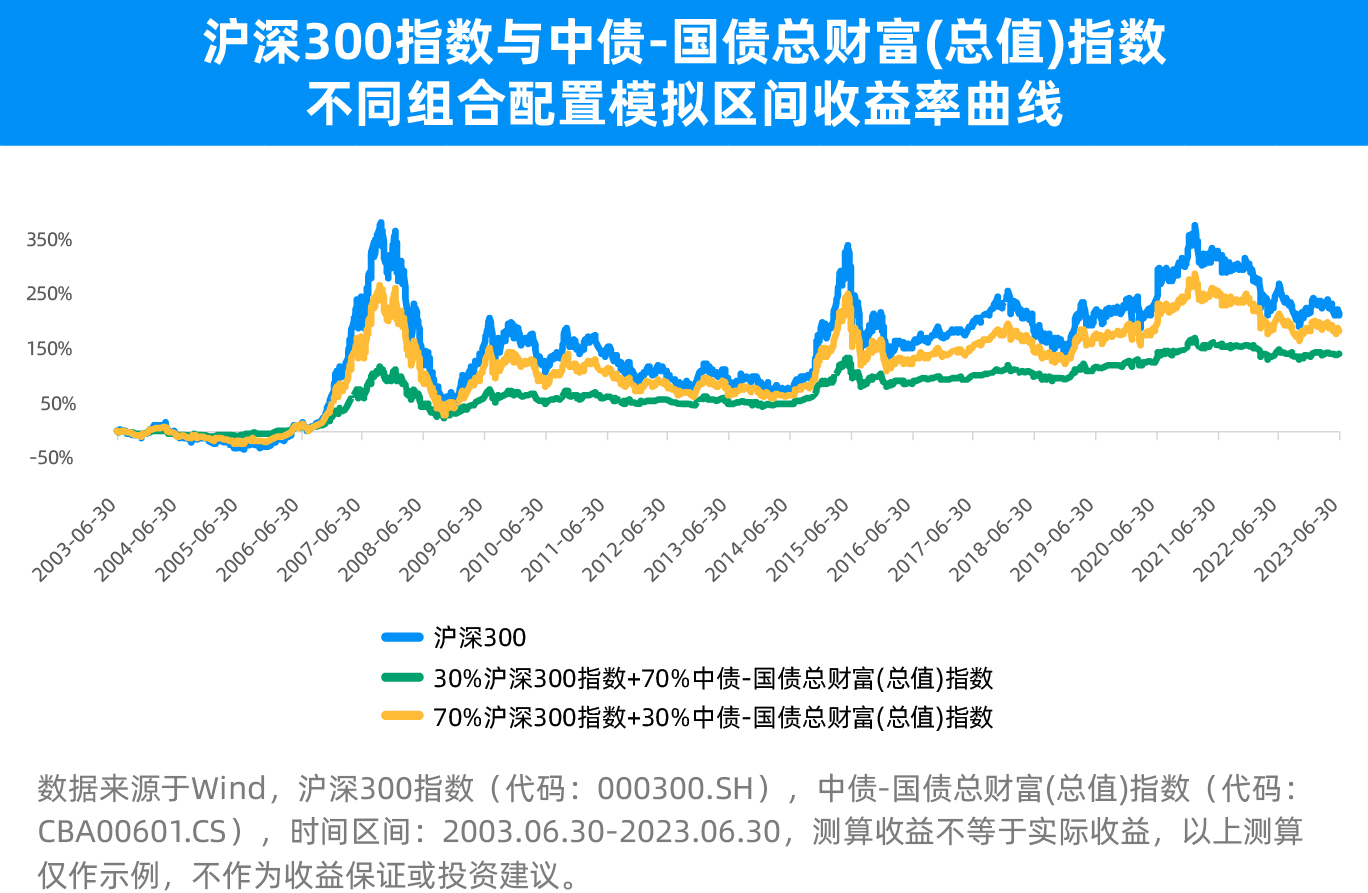

举例来说,股票和债券之间往往存在“跷跷板”效应,两类资产合理搭配,可以起到减少投资组合波动的效果。

以近20年沪深300指数和中债-国债总财富(总值)指数来分别模拟“股票资产”和“债券资产”并采用不同搭配比例来模拟“股票资产”和“债券资产”不同投资组合近20年的区间收益率曲线,从中可以发现如果进行股债搭配投资,可以一定程度上减少投资组合的波动。

另一方面,合理配置不同类型的产品,更易提高中长期收益。比如,固收+基金同时配置股债两种资产,风险与收益的把控较权益基金更均衡。即通过低风险债券资产打底,借助风险资产和策略争取增厚收益。在配置优质债券的基础上,寻找多种策略中确定性较强的机会,争取提高产品的整体收益。

而在产品选择上,可以通过了解基金经理的风险偏好及投资能力圈,来选择与投资者自身情况更匹配的产品。总之,在进行资产配置时,既要考虑进攻,也要考虑防守。利用不同资产之间的负相关性进行组合配比,力争在降低投资组合整体波动的同时坚持长期投资策略获取合理收益。

(来源:摩根资产管理)