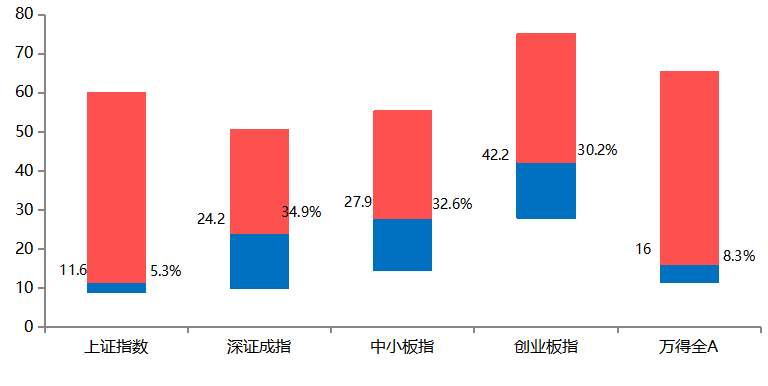

市场自2021年9月以来经历了接近1年的调整,目前成交额已经回落至相对低位,主要宽基指数估值多数处于历史低位(仅创业板指的PB接近历史估值中枢),仅少数行业的PB分位数超过50%。

A股重要指数估值及分位数

数据来源:Wind,前海联合基金研究部

展望2022年四季度,经济整体主旋律是从衰退指向复苏和温和通胀,基建、周期、必须消费逐步指向弹性消费、信息技术等。

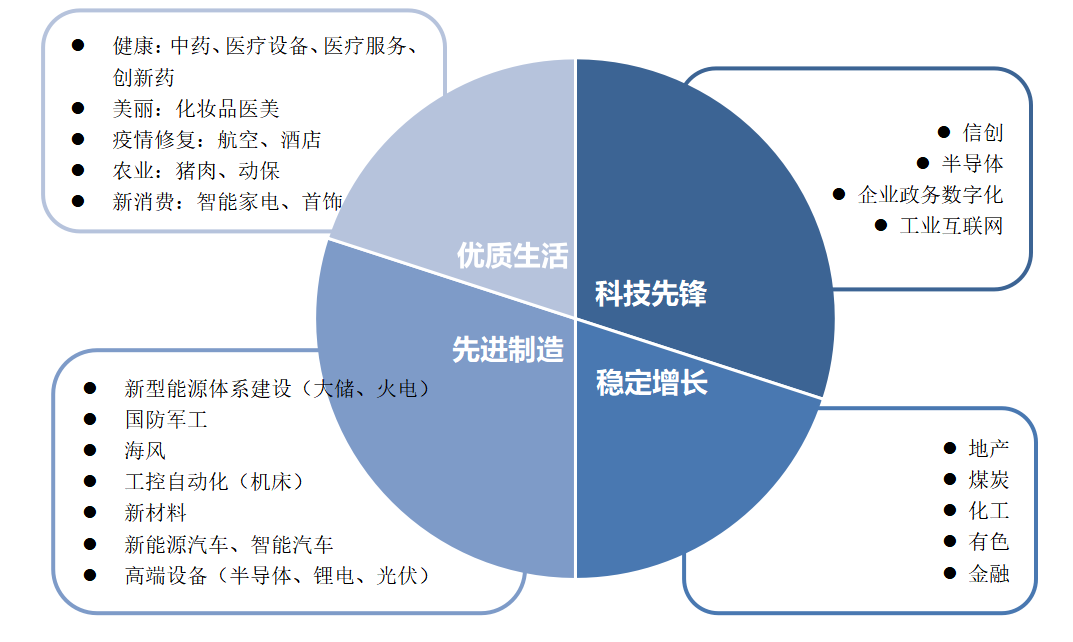

结合我国中期高质量发展的路径以及短期业绩增长确定性,优选以下方向:

先进制造领域看好新型能源(风电、电网设备、光伏、储能、火电改造)、国防军工、工业自动化、新材料等。根据国内各省规划统计,十四五期间海风并网容量有望达60GW,23-25年均海风并网有望超15GW,22-25年海上风电并网容量CAGR有望超50%。2022年1-8月,国家电网完成电网投资2667亿元,同比增长10.7%,国网预计2022年8-12月再完成近3000亿元电网投资,其中110千伏及以上电网和抽水蓄能电站1173项,届时在建项目总投资有望创历史新高,达到1.3万亿元,带动上下游产业投资超过2.6万亿元。

中期科技新周期,本轮5G科技周期将更多和工业端相结合,提升制造业生产效率大有可为,工业软件将是值得期待的重点领域。半导体、信创等持续受益于国产替代、终端放量带动下,景气度提升可期。

消费领域沿着健康、美丽、愉悦等脉络寻找,医药领域看好中药、医疗设备国产化,美丽领域看好化妆品、医美,愉悦看好疫情后旅游、航空的修复,以及温和通胀背景下的养殖、动保。

稳增长链条,需求边际修复叠加资本开支不足的能源、金属、地产剩者为王,价格中枢将平稳上移,能源(油、煤炭)、有色金属(金、金属新材料)、运输(油运、干散运)、电力等行业建议逢低布局。

对比今年4月底的市场探底,当时经济面临疫情底,而后企业盈利在二季度回落,三季度确定底部,四季度将边际回升,改善趋势更为扎实。同时,在美联储持续加息背景下,货币政策有所约束、汇率面临较大的风险,在三季度以上因素得到了较为充分的风险释放后,四季度有望迎来边际拐点。

随着4季度经济和企业盈利边际进一步修复,美债收益率上行风险兑现尾声,宽货币进一步向宽信用传导,市场有望确立中期底部,权益类资产价值凸显。展望明年,中国在各经济体中的经济增速相对优势将进一步凸显,相对吸引力有望进一步增强,A股有望迎来盈利和估值的双重修复。具体方向上,社会优质资源将从地产金融、互联网服务、实物消费等领域更加偏重向优势制造业、硬科技、健康服务消费引导配置,更多投资机会也就在此蕴育。

(来源:前海联合基金)